স্বল্প সঞ্চয়ীরা খুব অল্প টাকা দিয়ে ‘সিপ’ করতে পারেন মিউচুয়াল ফান্ডে। এমনকী, পারফরম্যান্স ‘বাজার-নির্ভর’ হলেও। এই নিয়ে প্রয়োজনীয় সব তথ্য রইল এই বিশেষ প্রতিবেদনে।

ক্ষুদ্র সঞ্চয় প্রকল্পগুলি থেকে যা রিটার্ন পাওয়া যায় তা জানাই থাকে। তার কারণ সুদের হার আগেই নির্ধারণ করা আছে, তাই নির্দিষ্ট অঙ্কের সুদ পাওয়ার ব্যাপারে বিনিয়োগকারী একপ্রকার নিশ্চিন্ত থাকতে পারেন। এর সুফল তো সবারই কাছে পরিষ্কার। সুদ-নির্ভর মানুষ, বিশেষ করে বয়স্ক নাগরিক, এই ব্যবস্থার উপর ভরসা করে দুঃশ্চিন্তার হাত থেকে অনেকটাই মুক্ত হন। এখন প্রশ্ন উঠতে পারে, প্রতিনিয়ত দাম বাড়ার এই ভয়াল পরিবেশে, বিশেষত যেখানে রিটেল ইনফ্লেশনের হার বেশ চড়া, সেখানে সাধারণ মানুষ কি কোনও বিকল্পের সন্ধান পেতে পারেন – নিশ্চয়তা এবং নির্ভরযোগ্যতা জলাঞ্জলি না দিয়ে?

খুব ছোট করে বললে, ‘না’। তবে এরই সঙ্গে স্বল্প-সঞ্চয়ীদের মিউচুয়াল ফান্ডের মাধ্যমে ‘সিপ’ করার ব্যাপারে আমরা মনে করিয়ে দিতে চাই। যদিও প্রথমেই একটি সতর্ক বার্তা-সিপ বা সিস্টেম্যাটিক ইনভেস্টমেন্ট প্ল্যানে কোনও প্রতিশ্রুতি নেই। পারফরম্যান্স পুরো দস্তুর মার্কেট-নির্ভর। তা স্বত্ত্বেও আমরা বলতে চাই, অন্তত মধ্য-মেয়াদী সিপের প্রযোজনীয়তা যথেষ্ট, লগ্নিকারীর সম্ভাব্য রিটার্নের কথা ভেবেই বলছি।

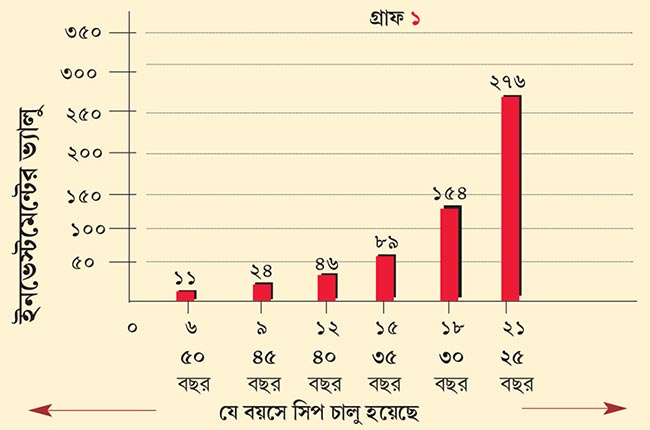

বলাই বাহুল্য, যত শীঘ্র চালু করতে পারেন, পারফরম্যান্স তত ভাল হওয়ার সম্ভাবনা। নিচের গ্রাফটি দেখুন :

বিঃ দ্রঃ প্রতিমাসে ৫০০০ টাকা লগ্নির অঙ্ক ধরে এই গ্রাফটি তৈরি করা হয়েছে। জীবনের বিভিন্ন বয়সে (৬০ বছর পর্যন্ত) সিপ চালু হলে কী সম্ভাব্য রিটার্ন আসতে পারে, তা দেখানো আছে। তর্কের খাতিরে বছরে ১২ শতাংশ রিটার্ন ধরেছি।

মনে করুন, আপনি ২৫ বছর বয়সে (গ্রাফ ১ দেখুন) সিপ চালু করলেন। তাহলে এই গ্রাফ অনুযায়ী, ৫০ বছরে আপনার ‘কর্পাস’ আন্দাজ ২.৭৬ কোটি টাকা হবে। তবে যদি আপনি আরও পাঁচ বছর বাদে শুরু করেন (অর্থাৎ যখন আপনার বয়স ৩০ বছর), তাহলে এই অঙ্কটি দাঁড়াবে ১.৫৪ কোটি টাকায়। এই দুই সংখ্যার মধ্যে তফাৎটি (১.২১ কোটি) হল, মার্কেটের পরিভাষায়, সিপ দেরিতে চালু করার দণ্ডস্বরূপ – Cost of delay! গ্রাফের বিষয়বস্তু ইকুইটি ফান্ডের ভিত্তিতে গঠিত। একাধিক শর্তের উপর সিপের সাফল্য নির্ভর করে। আদর্শ সিপ পরিচালনা করা বেশ কঠিন।

এই প্রসঙ্গে আরও একটি তুলনা না আনলেই নয়। এর বিষয়টি সিপের নিহিত কথাটির সঙ্গে ওতপ্রোতভাবে যুক্ত। তাই এটি ভাল করে বোঝা দরকার।

দুটি সম্ভাব্য পরিস্থিতির তুলনামূলক দৃশ্য দেখুন নিচের চার্টে : (চার্ট ১ দেখুন)

| চার্ট ১ | পরিস্থিতি ক | পরিস্থিতি খ |

|---|---|---|

| কত বছরের জন্য | ১৫ বছর | ২০ বছর |

| মাসে কত টাকার লগ্নি | ৫,০০০ টাকা | ৫,০০০ টাকা |

| মোট লগ্নি | ৯ লক্ষ টাকা | ১২ লক্ষ টাকা |

| বাৎসরিক রিটার্ন (ধরে নেওয়া হল) |

১৮ শতাংশ | ১৮ শতাংশ |

| মোট কর্পাস | ৪৫.৯৬ লক্ষ টাকা | ১.১৭ কোটি টাকা |

এই চার্টটি কেবলমাত্র বোঝানোর উদ্দেশ্যে দিলাম। বাস্তবে প্রতিবার ১৮ শতাংশ রিটার্ন কার্যত অসম্ভব, যদিও একাধিক ফান্ড ম্যানেজার ঐতিহাসিকভাবে যথাযথ পারফরম্যান্স দিয়ে যাওয়ার খুব চেষ্টা করেছেন, অতীতের নানা সময় তাঁরা যথেষ্ট সাফল্যও পেয়েছেন। তবে ওই যে বললাম, ইকুইটি ফান্ডে কিছুই গ্যারান্টেড নয় – আজ যা চমকে দেবে, কাল তাই আশাভঙ্গের কারণ হয়ে উঠতে পারে।

খবরের টাটকা আপডেট পেতে ডাউনলোড করুন সংবাদ প্রতিদিন অ্যাপ

Copyright © 2025 Sangbad Pratidin Digital Pvt. Ltd. All rights reserved.